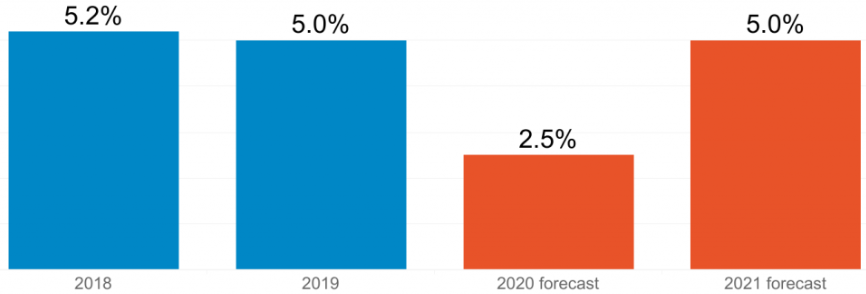

Pada tahun 2019, World Economic Forum (WEF) mendeklarasikan kebangkitan ekonomi Asia akan dimulai. Pada kesempatan lain WEF juga menyebutkan bahwa GDP benua Asia dapat melampaui seluruh dunia. Kelas menengah berkembang, dan profil serta perilaku nasabah berubah dengan cepat. Untuk Indonesia sendiri, perekonomian sedang berbunga. Di dua tahun terakhir perekonomian Indonesia tumbuh di rasio nyaman sedikit diatas 5%.

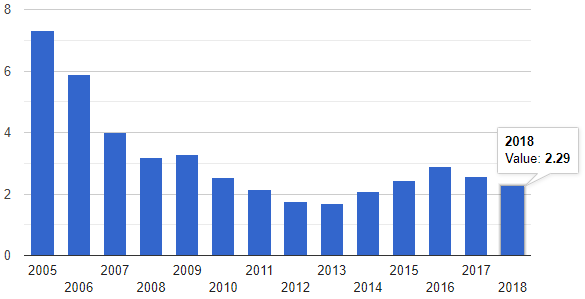

Semenjak pandemi COVID-19 menghantam, Indonesia menghadapi kenyataan yang berbeda. Menurut Asian Development Bank (ADB) mempredikisi pertumbuhan ekonomi Indonesia dapat tumbuh sekitar 2.5% pada 2020. Tetapi, pertumbuhan ini tergantung dari perkembangan pandemi di semester kedua tahun ini. Di beberapa tahun belakangan ini, sektor keuangan Indonesia dari segi non-performing loans (NPL) dikatakan membaik secara signifikan. Di 2018 rasio NPL turun ke masa pra resesi tahun 2011 – 2015 yaitu dibawah 3%, tepatnya 2.29%. Namun, tren ini akan berbanding terbalik dikarenakan imbas dari pandemi.

Pemerintah Indonesia bergerak cepat melindungi perekonomian dari terhenti nya aktifas ekonomi. Seperti pengeluaran Perppu No 1/2020 yang mengizinkan lembaga milik negara untuk mengeluarkan perangkat ekonomi untuk menanggulangi efek COVID-19. Selain itu, Bank Indonesia mengizinkan bank-bank untuk beroperasi dengan cadangan kas yang lebih rendah. Ditambah dengan OJK yang memberikan kelonggaran terhadap bank yang memiliki kredit macet. Untuk menggenjot ketahanan modal pada bank komersil, Bank Indonesia mulai memberikan perpanjangan jangka waktu pinjaman kepada perusahaan dan bank pada umumnya dengan persyaratan yang menguntungkan.

Kondisi pasar pinjaman ritel Indonesia saat ini

Pasar pinjaman ritel Indonesia terdiri dari bank komersil, badan multi finansial, dan FinTech. Bank mendominasi sektor ini, meskipun begitu pinjaman FinTech sedang naik daun. Ditengah gangguan aktifitas ekonomi, pemerintah mengimplementasikan Perppu No 1/2020 disamping beberapa inisiatif agar membantu perbankan untuk tetap dapat memberikan pinjaman. Tetapi meningkatnya risiko non-performing loans mendorong bank untuk menaikkan biaya kredit.

Terkait hal ini, sedikit nasabah yang berani mengambil pinjaman. Sebelum COVID-19, Bank Indonesia dan OJK menargetkan sektor pinjaman dapat tumbuh sebesar 11% di 2020. Risiko kredit macet memaksa dua institusi tersebut menurunkan target menjadi 6% dan 8%. Dalam hal biaya kredit, tahun ini seharusnya memiliki pertumbuhan yang sangat besar. Sebelum masa pandemi, badan survey Standard and Poor (S&P Global) memproyeksikan biaya kredit Indonesia akan tumbuh ke angka 185 basis points (bps). Tetapi karena imbas pandemi yang luar biasa, S&P Global merevisi proyeksi biaya kredit menjadi 285 bps.

Restrukturisasi pinjaman membantu mengurangi NPL pada bank

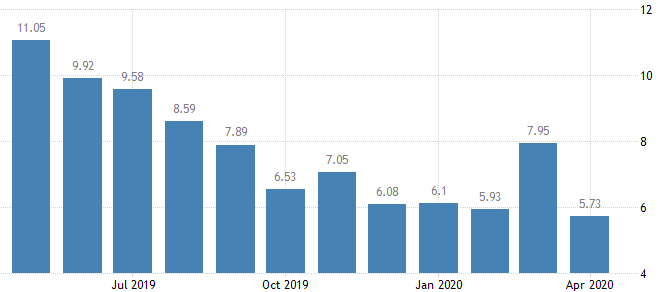

Pada bulan Maret pemerintah mengumumkan Perppu untuk mengintervensi pasar kredit. Seperti disebutkan sebelumnya perundangan yang mengizinkan bank komersil untuk beroperasi dengan cadangan kas yang rendah dan pinjaman Bank Indonesia dengan tarif yang murah. Di bulan yang sama, nilai pinjaman di Indonesia tumbuh ke angkat 7.95%.

Namun, pertumbuhan pinjaman ini dihadapkan dengan masalah permintaan. Meskipun pemerintah telah memfasilitasi bank komersil agar dapat menyediakan pinjaman dengan biaya rendah, nampaknya giat pasar Indonesia terhadap pinjaman masih mengalami kendala. Menurut Banking Survey yang dilaksanakan oleh Bank Indonesia dibulan April, permintaan pasar akan pinjaman berada di angka 23.7% pada kuartal pertama 2020. Padahal, permintaan untuk pinjaman pada kuartal pertama tahun 2019 mencapai 70.6%. Responden survey menyatakan anjlok nya aktifitas ekonomi menjadi alasan utama rendahnya permintaan pinjaman. Selain itu nilai kredit masyarakat Indonesia dipengaruhi aktifitas perkonomian yang terhenti.

Meningkatnya permintaan pinjaman P2P Fintech

Penurunan permintaan pinjaman dari bank menjadi tolak ukur penurunan secara general. Sebaliknya, ranah fintech dibanjiri dengan permintaan sejak masa awal pandemi. Mayoritas peminjam datang dari mereka yang dirumahkan (PHK) dan dari para pewirausaha. Konsumen-konsumen ini lah yang tidak seusai dengan penilaian kredit yang di laksanakan oleh bank komersil. Bahkan beberapa platform peminjaman peer-to-peer mencatatkan peningkatan pinjaman sebesar 40% di akhir Maret.

Tetapi hanya dalam kurun waktu dua bulan, sektor Fintech mulai terseok-seok dengan tumpukan pinjaman berisiko. Tidak seperti bank komersil, banyak platform penyedia pinjaman P2P tidak dapat mengimplementasikan peraturan pinjaman baru yang tercantum dalam Perppu No 1/2020. Mengacu data yang di keluarkan oleh Indonesian Fintech Lenders Association pada bulan Mei, dari 88 permintaan pinjaman, Fintech hanya mengabulkan 34% dari 1.96 juta permintaan pinjaman.

Menurut bocoran pelaku pasar, peminjam menggunakan data pembayaran pinjaman untuk mengatur permintaan restrukturisasi pinjaman. Sebagai contoh, peminjam yang pernah bermasalah dengan pinjaman sebelum pandemi COVID-19 kecil kemungkinan bagi permintaan nya untuk dikabulkan. Secara general, rasio kredit macet dari penyedia pinjaman Fintech P2P meningkat secara tajam. Data OJK menunjukkan peningkatan rasio kredit macet sejak Januari, tercatat 4.22% di bulan Maret, 3.93% di Februari, dan 3.98% dibulan Januari.

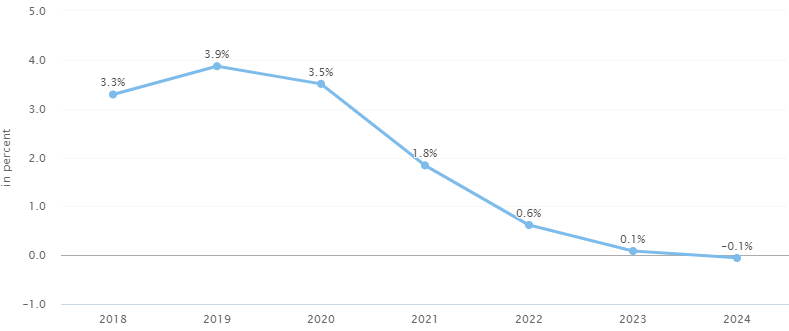

Prediksi pasar pinjaman ritel Indonesia

Pasar kredit Indonesia dipastikan tidak menunjukkan perubahan sehubungan dengan keadaan yang sedang berlangsung. Selain itu, segmen pinjaman konsumen kemungkinan makin terpuruk di bulan – bulan kedepan. Data oleh Statistia menunjukkan nilai transaksi pasar pinjaman Indonesia diproyeksikan mencapai angka delapan juta dolar atau sekitar 136.67 miliar rupiah pada akhir tahun 2020. Dampak pandemi COVID-19 terhadap pasar pinjaman ritel terbilang masif, dan mungkin akan sulit untuk pulih dalam lima tahun kedepan. Data Statistia juga memperkirakan nilai pertumbuhan akan anjlok ke arah negatif pada tahun 2024.

Pada survey sebelum nya yang dilakukan oleh Banking Survey (sebelum COVID-19) responden memprediksi bahwa pasar kredit dapat tumbuh ke angka 9.4% year-on-year pada tahun 2020. Namun Bank Indonesia melaporkan pada bulan April (sebagaimana dikutip sebelumnya) prediksi yang lebih rendah pada 5.5% y-o-y dikarenakan pandemi. Kemungkinan survey tersebut dapat berubah apabila bank dapat mengimplementasi kebijakan pinjaman yang lebih longgar. Itu semua tergantung dari mau atau tidak nya Bank Indonesia dan OJK untuk menginisiasi paket stimulus yang lebih berani bagi permasalahan industri finansial negri ini.

Namun, masa depan penyedia pinjaman Fintech P2P terletak pada keberlangsungan masa pandemi. Jika pandemi terus berjalan dan aktifitas ekonomi Indonesia gagal mencapai target, maka Fintech akan menghadapi pinjaman berisiko yang terus bertambah. Selain itu, permintaan untuk pinjaman pada platform P2P dapat menurun jika bank melonggarkan peraturan pinjaman mereka.

Cara mendorong pasar pinjaman Indonesia

Bagi bank komersil, restruktur pinjaman akan mengurangi catatan NPL dari pembukuan mereka. Badan finansial ini dapat merestruktur hampir semua pinjaman mereka karena sejarah persyaratan pinjaman yang tegas. Perppu No 1/2020 juga memberi keleluasan bagi Bank Indonesia dan OJK untuk meluncurkan perangkat ekonomi untuk mengatasi dampak COVID-19. Dengan begitu bank komersil akan memilki ruang gerak dalam mengurus kredit macet dan kepercayaan diri melalui inisiatif ekonomi yang dikeluarkan oleh pemerintah.

Nampaknya platform pinjaman Fintech P2P bernasib kurang baik. Non-performing assets (NPAs) di platform ini hanya memiliki satu cara untuk naik. Beda cerita apabila mereka dapat meningkatkan penerimaan permintaan pinjaman restrukturisasi. Ditambah platform ini harus mengimplementasikan program inovatif yang dapat memfasilitasi peminjam. Sebagai contoh, mereka dapat memperpanjang masa pinjaman, atau menghilangkan denda karena telat membayar. Terlebih apabila OJK dapat membantu meninggikan batas atas pinjaman bagi platform ini.

Pandemi COVID-19 membuat hampir semua sistem strategi penagihan tradisional menjadi tidak efektif. Bila agresif, dipastikan akan kehilangan nasabah karena ada beberapa alternatif lain. Lalu apa yang dapat kreditur lakukan?

Implementasi restrukturisasi pinjaman

Tidak diragukan, banyak peminjam Indonesia akan mengalami kebangkrutan apabila pandemi terus berlanjut. Dalam kasus ini, penyedia pinjaman memiliki pilihan terbatas yang dapat di implementasikan. Untungnya, pemerintah telah sangat suportif dalam mendukung penyedia pinjaman untuk terus memberikan fasiltas kepada peminjam. Cara yang mungkin efektif pada saat ini adalah untuk merestrukturisasi pinjaman sebanyak mungkin. Dengan begini, penyedia pinjaman dapat meningkatkan probabilitas perbaikan aset dan mempertahankan nasabah pasca krisis.

Penggunaan pihak ketiga

Hanya beberapa penyedia pinjaman yang menyiapkan strategi krisis. Kebanyakan dari penyedia pinjaman tengah mencari perluasan kesempatan saat ini. Berbeda dengan penagihan pihak ketiga yang aktif mencari strategi penagihan yang efektif dalam berbagai skenario, bahkan yang terburuk sekalipun seperti saat ini. Hal ini dapat membantu, bagi penyedia pinjaman untuk melimpahkan aktifitas penagihan kepada penagih yang beroperasi secara digital dan memiliki pemahaman penuh akan bermacam tipe peminjam.

Pemulihan dari pandemi

Indonesia sedang menghadapi dua tragedi. Disatu sisi pandemi COVID-19 yang menghambat aktifitas ekonomi dalam negri memberikan dampak hilangnya pendapatan dalam skala besar. Di sisi lain negara tetangga yang menjadi target pasar komoditi dan hasil tambang Indonesia juga mengalami hal yang sama. Maka itu, ekspor tidak memiliki performa seperti biasanya. Secara keseluruhan pasar kredit, khususnya pinjaman ritel sedang menghadapi situasi sulit.

Meskipun demikian, pemerintah sudah siap dan turut serta dalam penanggulangan dampak pandemi melalui bermacam inisiatif ekonomi yang memang sudah berjalan. Hasilnya, penyedia pinjaman seperti bank, giat merestruktur pinjaman mereka demi meningkatkan rasio kredit macet dari catatan buku mereka. Disisi lain, penyedia pinjaman Fintech P2P, membutuhkan dukungan lebih dalam bentuk peningkatan batas atas pendanaan, ditambah lagi, platform P2P tidak memiliki pilihan lain selain menerima tingkat permintaan restrukturisasi pinjaman.

International (EN)

International (EN) Indonesia (ID)

Indonesia (ID) India (EN)

India (EN)