Baik itu krisis moneter Asia pada tahun 1997-98, krisis global tahun 2008 ataupun pandemi COVID-19 saat ini, bencana-bencana tersebut menyebabkan lonjakan pada aset yang tertekan. Aset tertekan adalah kondisi dimana aset tidak dapat melakukan pengembalian bunga dan modal lebih dari kurun waktu 180 hari dan dengan begitu dapat dikategorikan menjadi aset bermasalah. Bisa dibilang mereka-mereka ini menciptakan kondisi yang berlawanan terhadap pertumbuhan ekonomi, karena mengakibatkan pelemahan ekonomi serta aset bermasalah meningkat. Aset-aset ini menjadi beban dalam neraca saldo lembaga finansial karena alih-alih menciptakan pemasukan tetapi pada akhirnya memakan modal tambahan.

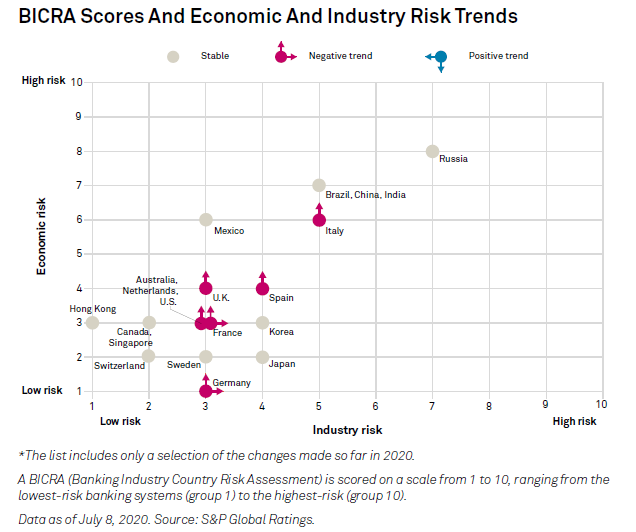

Melihat kondisi kekacauan sekarang, pasar finansial yang tidak menentu, ketegangan geopolitik serta melesu nya perekonomian dunia, risiko dalam industri maupun ekonomi semakin meningkat. Sudah barang tentu kondisi ini akan menjadi penghalang pertumbuhan dan meningkatkan pencatatan neraca NPL pada bank di setiap negara. Sebagaimana telah disampaikan oleh S&P, BICRA (Banking Industry Country Risk Assessment) yang menunjukkan kondisi ini semakin meradang di beberapa negara.

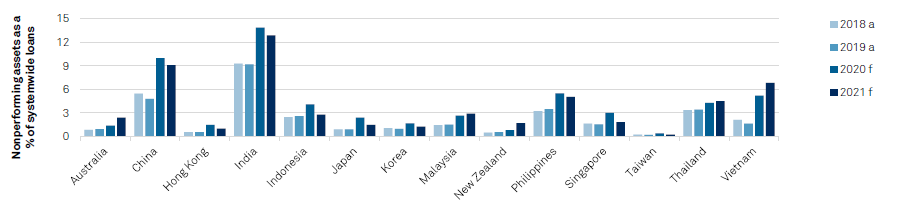

Mempertimbangkan kondisi ketertekanan sekarang ini, risiko tidak hanya terbatas pada bank tertentu atau pada negara tertentu, atau kelas aset tertentu, tapi akan menyebar secara rata. Pendapat ini diperkuat oleh data proyeksi pencatatan NPL pada bank yang di keluarkan oleh S&P (dapat dilihat pada chart dibawah ini).

Kondisi ini menyebabkan meningkat nya kebangkrutan dan panic selling. Memang ini bukan kondisi terbaik bagi dunia perbankan, tetapi kondisi ini juga membuka kesempatan pasar baru bagi investor hutang bermasalah.

Tren Distressed Sales Yang Terjadi Sekarang

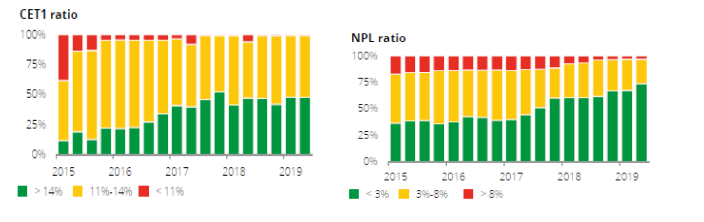

Pasca krisis finansial global tahun 2008, bank-bak di Eropa mengalami tekanan yang luar biasa dari rasio NPL yang sangat tinggi. Kondisi ini menggiring muncul nya proses baru terhadap penjualan hutang bermasalah yang telah berkembang dalam kurun 10 tahun terakhir. Menurut data European Banking Authority, bank di kawasan Eropa telah mengurangi hampir setengah dari stok NPL mereka, memangkas hingga 636 miliar euro pada Juni 30, 2019, dari yang sebelum nya 1.15 triliun euro pada akhir Juni 2015.

Keuntungan Mengembangkan Pasar Aset yang Bermasalah

Ada banyak manfaat dari pasar aset yang bermasalah:

- Bagi bank dan lembaga finansial: Mengurus kredit bermasalah di level yang tinggi malah akan membelenggu modal lembaga kedalam urusan aset bermasalah, dan membebankan profit jangka panjang sehingga menyulitkan dalam menahan kerugian dan penguatan dukungan modal dikemudian hari. Sebagai tambahan, portfolio NPL yang besar semakin memaksa bank untuk menahan modal dalam jumlah besar, mengurangi kesanggupan dalam menyediakan kredit baru, yang mana sebaliknya jadi menghambat pertumbuhan ekonomi seperti misalnya investasi yang berpotensi bagus akan menjadi tertahan atau bahkan ditinggalkan. Selain itu, akan lebih mahal mengurus NPL dari segi waktu dan sumber daya, yang dapat mempengaruhi efisiensi dan profitabilitas bank.

- Dari sudut regulasi: Pasar aset bermasalah yang sudah berkembang dapat menyediakan sistem yang efisien dan efektif dalam proses pembersihan neraca saldo, karena sistem tersebut memungkinkan untuk memindahkan NPL ke pihak investor yang memiliki efisiensi, keahlian, dan modal untuk mengurus aset bermasalah tersebut.

Mengembangkan strategi untuk mengatur NPL

Bank serta lembaga finansial harus mengatasi urusan NPL mereka dengan mengembangkan strategi yang terperinci sebagai proses pengawasan. Berikut langkah-langkah yang harus diperhatikan:

Memisahkan portfolio NPL berdasarkan hutang yang memilki jaminan dan tidak memilki jaminan/pinjaman ritel dan korporat

- pemisahan dapat dilakukan berdasarkan tipe pinjaman, karakteristik peminjam, lokasi peminjam, dan tipe masalah seperti berapa hari penunggakan tersebut, dsb. Mengidentifikasi metode pengembalian atau jalan penyelesaian.

- Alur pengembalian meliputi restrukturisasi pinjaman, pembayaran tunai, perjanjian diluar pengadilan, proses pengadilan, dsb

- Penyelesaian meliputi penjualan pinjaman, solusi terstruktur Pelakasanaan yang sama dalam periode yang telah ditentukan

- Baik itu pengembalian atau penyelesaian membutuhkan periode pengerjaan yang tertata, karena semakin lama aset yang bermasalah mengendap dalam pencatatan semakin banyak pula modal terpakai.

Kriteria Pemilihan Portofilo

Setelah strategi penanganan NPL sudah dikembangkan, bank dan lembaha finansial harus mengidentifikasi mana portfolio yang harus di jual. Dengan regulasi yang sekarang berlaku, bank dan lembaga finansial diperbolehkan untuk menjual aset bermasalah dalam bentuk apapun, baik itu pinjaman dengan jaminan atau tanpa jaminan dan pinjaman konsumen atau korporat, namun memang agak sedikit sulit dalam menentukan yana mana yang harus dijual. Maka itu, ada beberapa kriteria serta faktor yang dapat diteliti sebagai berikut:

Strategi penagihan – contoh: bank memutuskan untuk menagih semua NPL yang umur pinjaman nya kurang dari 360 hari, lebih dari itu akan dilakukan pengalihan atau penjualan. Strategi lain bisa dengan menjual pinjaman ritel kepada pihak ketiga dan pinjaman korporat dapat diurus secara mandiri.

Perincian harga jual portfolio hutang- apa dan bagaimana yang dapat menjadi penentu harga yang tepat dan baik untuk setiap portfolio. Bagaimana harga dapat ditentukan? Karena banyaknya kesulitan dalam mengevaluasi harga untuk pinjaman tanpa jaminan, tetapi dengan bantuan pihak ketiga yang transparan ada banyak pilihan dalam menjual portfolio, bahkan ada beberapa yang menentukan harga pasti dengan kepastian keuntungan jika pelunasan mencapai batas tertentu.

Strategi internal bank dan keberanian dalam mengambil risiko- mengandalkan kemampuan tim, keahlian mereka, serta anjuran stakeholders

Kendala biaya serta operasional- analisa cost benefit untuk menentukan mana yang lebih baik, menjual atau menahan (penagihan secara mandiri) portfolio dan jenis hutang yang baik untuk dijual

Permintaan pasar/minat investor – apakah pasar bersedia menerima penjualan yang di tawarkan.

Mengapa Memungkinkan Untuk Menyelesaikan Aset Bermasalah dari Pinjaman Tanpa Agunan?

Menjual kredit dengan agunan terbukti lebih transparan dan mudah dalam menentukan evaluasi harga aset yang dijaminkan, mempertimbangkan semua kriteria diatas, menjual kredit tanpa agunan juga memiliki keuntungan tersendiri.

- Pengurusan dokumen yang lebih sedikit.

- Tidak memerlukan evaluasi dan penilaian jaminan.

- Tidak banyak kendala regulasi dan peraturan.

- Pemrosesan yang lebih cepat karena pengurusan dokumen yang sedikit.

- Sedikit bahkan tidak ada batasan pemindahan aset

- Uji kelayakan yang lebih mudah.

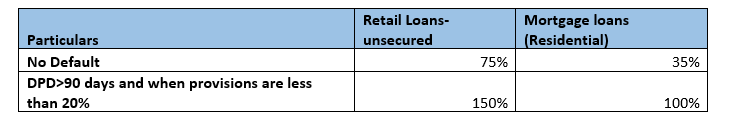

Kemudian dapat dijadikan catatan adalah, pinjaman tanpa jaminan memiliki beban risiko pertanggung jawaban yang lebih tinggi dibanding pinjaman dengan jaminan oleh karena itu pinjaman tanpa jaminan biasa nya lebih banyak memakan modal (menurut tabel dibawah ini berdasarkan BIS Guidelines for Risk Provisioning, Dec, 2019. Disini kami berpendapat bahwa posisi portfolio pinjaman setara dan kedudukan nya sama, sehingga beban risiko akan lebih tinggi untuk pinjaman tanpa agunan dibanding dengan pinjaman dengan agunan)

Maka itu menjual pinjaman tanpa jaminan menyebabkan pelepasan modal yang lebih tinggi dibanding penjualan pinjaman dengan jaminan.

Mengapa kredit tanpa agunan bermasalah harus dijual kepada pihak ketiga?

Kredit tanpa agunan terdiri dari sejumlah pinjaman kecil yang tersebar di lokasi yang luas dan peminjam yang beragam. Pelaksanaan tindak lanjut penagihan membutuhkan proses yang panjang dan biasa nya dilakukan dengan menghubungi nasabah melalui call-center. Untuk mengurus pinjaman – pinjaman ini bank dan lembaga finansial membutuhkan sumber daya manusia dan tenaga kerja yang tidak sedikit, meskipun begitu hasil yang didapat dinilai kurang dan tidak memadai. Selanjutnya, apabila rasio pelunasan anjlok dibawah persentase tertentu, bank dan lembaga finansial malah merugi ketimbang memperoleh untung melaui sistem penagihan internal mereka. Jalan alternatif lainya, dibanding menghamburkan serta menghabiskan bandwith mereka, bank memiliki opsi untuk menjual pinjaman tersebut kepada pihak ketiga atau investor hutang yang piawai dalam menangani kredit tanpa agunan. Namun ini juga menakutkan bagi bank dalam menentukan harga jual yang sesuai terutama untuk pinjaman tanpa jaminan. Berikut beberapa strategi bank dalam menentukan harga yang sesuai:

1) Pelelangan Hutang- meningkatkan kesempatan mendapatkan harga terbaik (lelang real-time atau lelang tertutup – kedua nya sama baiknya)

2) Strategi Manajen NPL yang baik guna meminimalisir risiko bank dapat melakukan penagihan secara mandiri terhadap pinjaman yang tergolong muda (DPD<60-90), mengalihkan semua yang memiliki DPD 60-360, kemudian menjual semua DPD>360

3) Semakin lama portfolio tersebut, semakin turun harganya: temukan saldo antara Cash Flow yang didiskon dari portofolio dalam waktu 8-12 bulan ke depan dan ROI dengan jumlah yang sama jika diinvestasikan sekarang.

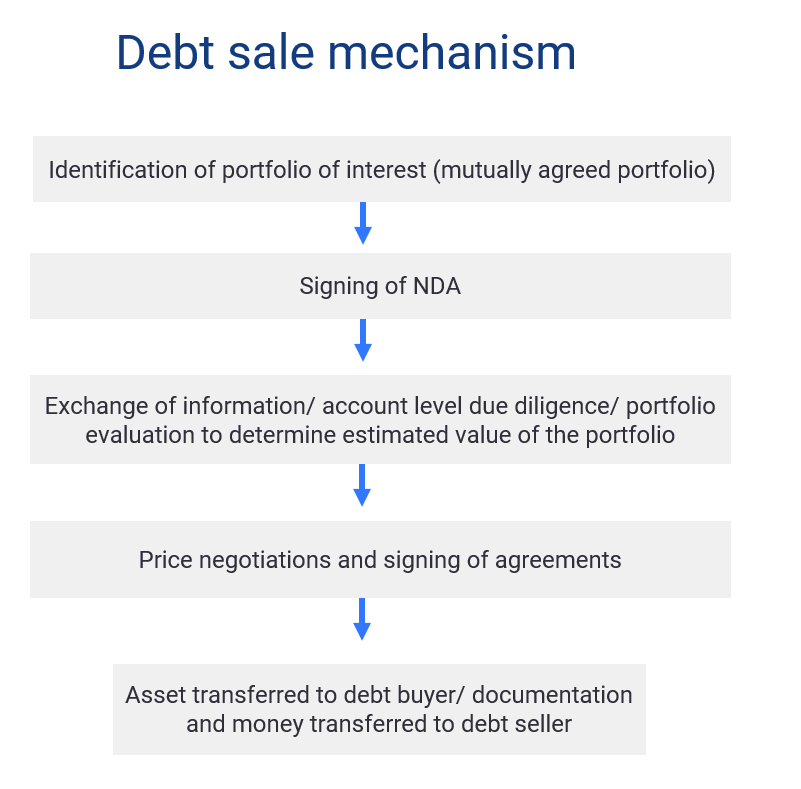

Mekanisme penjualan hutang dari pinjaman ritel yang bermasalah

Setelah portfolio untuk penjualan mendapatkan perkiraan harga yang baik, bank harus mengikuti mekanisme berikut untuk melanjutkan ke tahap akhir penjualan portfolio pinjaman tanpa jaminan yang bermasalah.

Pasar aset bermasalah di Asia

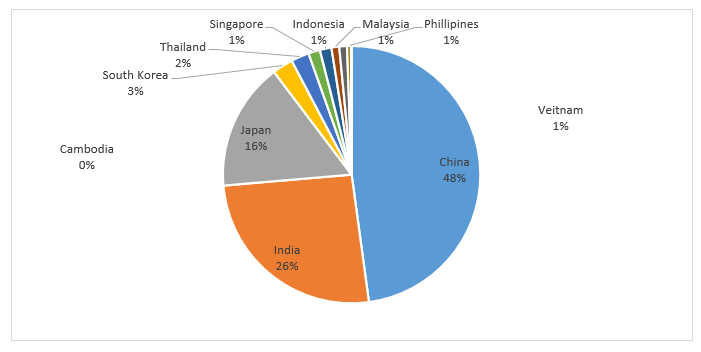

Pasar Eropa sudah terbiasa dalam urusan menjual pinjaman bermasalah, pasar Asia perlahan mulai mengikuti. Neraca NPL pada bank di kawasan Asia berada pada posisi 640 milliar dolar di penghujung tahun 2018, meningkat 23% dari tahun 2017, namun penjualan sekunder untuk aset bermasalah di pasar ini tergolong rendah. Pasar terbesar di regional Asia mencakup India, Cina, Indonesia, dsb dimana Cina dan India memegang 75% dari keseluruhan NPL secara regional.

Dengan kesempatan yang terbuka luas, resolusi pasar NPL secara relatif belum berkembang dengan terbatasnya rencana resolusi yang ada. Walaupun sedikit telat, bank sentral menyadari permasalahan besar ini, dan mulai mengidentifikasi beragam metode pemecahan masalah. Dengan semakin ketat nya fokus bank sentral, banyak bank yang sudah mulai mengambil langkah terhadap nasabah yang mangkir dengan membuat unit NPL khusus dan divisi penagihan serta pemberlakuan peraturan legal yang lebih tegas. India contoh nya, telah menyiapkan departemen khusus dengan sebutan National Company’s Law Tribunal (NCLT) yang fokus untuk menyiapkan resolusi.

Meskipun begitu, dengan semua tindakan yang dilakukan oleh bank, nampaknya bank masih lupa akan satu hal – strategi pengembalian yang kokoh bagi segemen ritel yang bermasalah yang juga menjadi bagian besar dalam kemajuan besar mereka. Ketika fokus tertuju terhadap pengembalian pinjaman yang besar dan signifikan, sebagian portfolio yang lebih mudah dan cepat ditangani menjadi terlupakan. Maka bank harus meningkatkan fokus mereka terhadap segmen pinjaman ritel/konsumen tanpa agunan yang meliputi pinjaman personal dan kartu kredit.

Kesimpulan

Pasar aset bermasalah yang berkembang dengan baik menjadi sangat penting dimasa krisis finansial. Investor bisa menjadi kunci dalam perbaikan ekonomi dengan mengatasi hutang yang menumpuk dan memberikan jalan bagi bank untuk membebaskan diri dari permasalahan aset. Jika hal ini sudah teratasi, pemulihan dapat dimulai, peminjaman serta penciptaan lapangan pekerjaan dapat kembali aktif. Namun meskipun demikian, masih banyak perekonomian yang tidak memilki pasar sekunder untuk aset bermasalah.

Pasar Asia masih tergolong kecil dan terfragmentasi tetapi memilki potensial yang tinggi untuk tumbuh jika melihat jumlah prediksi NPL serta yang ada sekarang ini. Proses optimalisasi neraca saldo guna mengamankan modal memberikan sedikit opsi bagi bank.

Pemindahan non-core asset menjadi salah satu alternatif tercepat. Bank dapat memindahkan aset bermasalah mereka dimulai dengan opsi percepatan penjualan aset pinjaman konsumen tanpa jaminan bermasalah.

International (EN)

International (EN) Indonesia (ID)

Indonesia (ID) Tieng Viet (VN)

Tieng Viet (VN) India (EN)

India (EN)