Cuộc khủng hoảng tiền tệ châu Á năm 1997-98, cuộc khủng hoảng tài chính toàn cầu năm 2008 và đại dịch COVID-19 đã và đang diễn ra trên toàn thế giới là bức tường chắn khiến nhiều doanh nghiệp cho vay tài chính rơi vào vòng luẩn quẩn của tài sản áp lực nợ và nợ xấu.

Tài sản áp lực nợ là những tài sản không được thanh toán lãi và gốc trong vòng 180 ngày và được ghi nhận là nợ quá hạn. Loại tài sản này tăng lên theo đà đi xuống của nền kinh tế. Những tài sản này đóng vai trò lực cản trong bảng cân đối kế toán của các tổ chức tài chính. Thay vì tạo ra doanh thu và lợi nhuận, những tài sản này sẽ tiêu tốn thêm nguồn vốn của doanh nghiệp và kéo theo đó là sự sụt giảm nghiêm trọng trong hiệu quả hoạt động đầu tư.

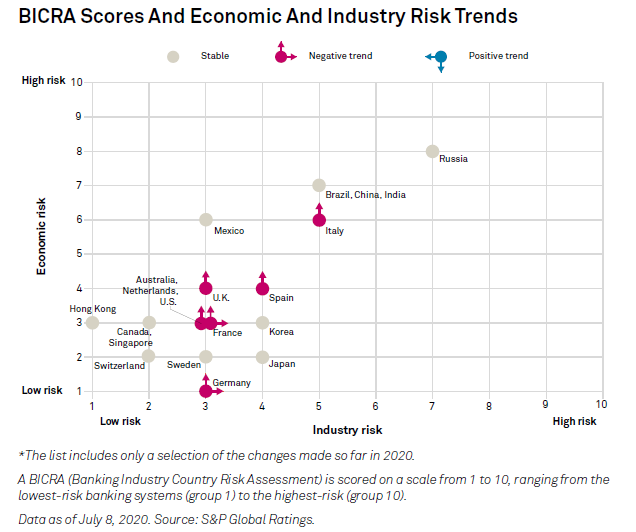

Trước tình hình biến động như hiện nay, sự bất ổn định của thị trường tài chính, căng thẳng chính trị diễn ra tại nhiều quốc gia và đà suy thoái của nền kinh tế thế giới, tất cả ngành kinh doanh trọng điểm đều đang phải gánh chịu nguy cơ tổn thất ngoài tầm kiểm soát. Điều này góp phần cản trở sự tăng trưởng và gia tăng tỷ lệ nợ xấu (NPL) ngân hàng tại nhiều quốc gia. Theo S&P, BICRA (mức đánh giá rủi ro quốc gia đối với ngành ngân hàng) cho thấy mức độ tăng trưởng tiêu cực trên hầu hết nền kinh tế toàn cầu.

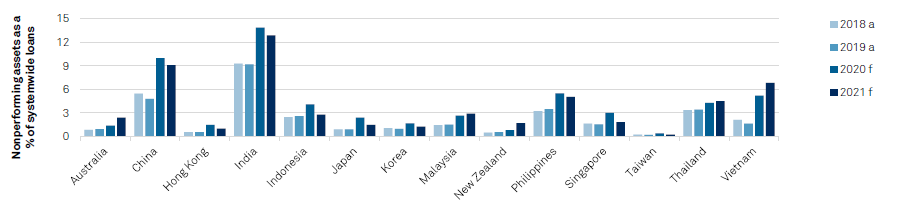

Với những khó khăn hiện tại, nguy cơ này không chỉ giới hạn với ngân hàng hay quốc gia nào mà sẽ có hiệu ứng lan rộng trên toàn thế giới. Điều này có thể được chứng minh thêm bằng dự báo của S&P về tỷ lệ nợ xấu kỳ vọng của các ngân hàng (tham khảo biểu đồ bên dưới).

Tỷ lệ vỡ nợ cao có thể gây nên tình trạng phá sản và bán tháo hàng loạt tại các doanh nghiệp. Tuy đây không phải là một trong những kịch bản tốt nhất cho các ngân hàng, thực tế này lại mở ra cơ hội đầu tư mới cho các doanh nghiệp cung cấp dịch vụ quản lý tài sản áp lực nợ.

Xu hướng bán nợ ngày càng trở nên phổ biến

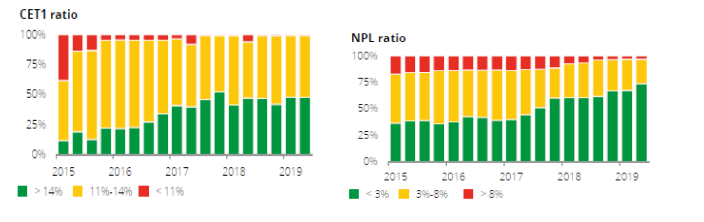

Sau cuộc khủng hoảng tài chính toàn cầu năm 2018, các ngân hàng Châu Âu đã phải gánh chịu áp lực nặng nề khi tỷ lệ nợ xấu tăng cao đột biến. Điều này tạo ra cuộc cách mạng mới về quy trình xử lý với hình thức bán lại danh mục nợ và phát triển mạnh mẽ trong suốt 10 năm qua. Theo dữ liệu của Cơ quan Ngân hàng Châu Âu, các ngân hàng Châu Âu đã giải phóng thành công gần một nửa giá trị nợ xấu, cắt giảm xuống còn 636 tỷ Euro vào ngày 30 tháng 6 năm 2019, từ con số 1,15 nghìn tỷ Euro vào cuối tháng 6 năm 2015.

Những lợi ích thu được từ việc phát triển Thị Trường Giao Dịch Tài Sản Áp Lực Nợ

Thị trường tài sản áp lực nợ hoạt động hiệu quả và sôi động đang chứng minh những ưu thế nổi trội:

- Đối với ngân hàng và các tổ chức tài chính: Việc duy trì mức nợ xấu cao gây cản trở nguồn vốn của một tổ chức tài chính, tạo áp lực lên khả năng sinh lời dài hạn và hạn chế tiếp cận nguồn vốn trong tương lai. Ngoài ra, danh mục nợ xấu lớn buộc các ngân hàng phải giữ lại mức vốn cao hơn, làm giảm khả năng cung cấp tín dụng mới, do đó tạo trở ngại tiêu cực cho đà tăng trưởng kinh tế khi các khoản đầu tư có tiềm năng lợi nhuận buộc phải hoãn lại hoặc hủy bỏ. Hơn nữa, việc quản lý nợ xấu tiêu tốn hơn về thời gian và nguồn lực, điều này cũng ảnh hưởng đến hiệu quả lợi nhuận của các ngân hàng và tổ chức cho vay.

- Từ góc nhìn chiến lược: Thị trường tài sản áp lực nợ sẽ cung cấp quy trình hiệu quả và tối ưu giúp cân bằng bảng cân đối kế toán của các ngân hàng, cho phép chuyển giao quy trình xử lý nợ xấu cho các nhà đầu tư tư nhân có chiến lược tiếp cận chuyên nghiệp hơn, khả năng tài chính cao và đội ngũ nhân viên được đào tạo chuyên sâu hơn.

Phương pháp quản lý mới đối với các khoản nợ quá hạn

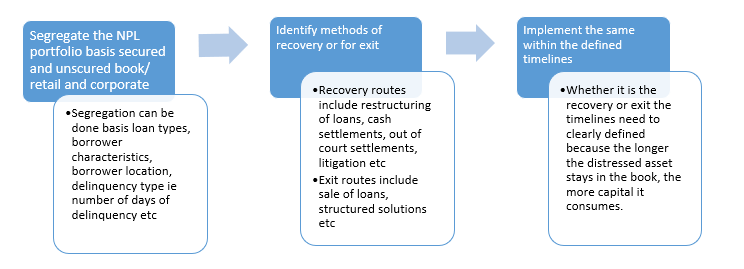

Ngân hàng và các tổ chức tài chính cần giải quyết vấn đề nợ xấu thông qua việc xây dựng một chiến lược chi tiết nhằm triển khai và giám sát hiệu quả hoạt động. Chiến lược này bao gồm các bước sau:

Tiêu chuẩn Phân loại danh mục nợ

Với tình hình nợ xấu ngày càng gia tăng, ngân hàng và các tổ chức tín dụng cần xác định rõ danh mục nợ nào có thể bán lại. Theo chính sách hiện hành, ngân hàng và các tổ chức tài chính được phép bán lại bất kỳ loại tài sản áp lực nợ nào bao gồm các khoản vay có tài sản đảm bảo và không có tài sản đảm bảo, nợ tiêu dùng hoặc nợ doanh nghiệp, tuy nhiên, việc xác định rõ danh mục nợ nào sẽ được bán lại là quyết định đòi hỏi quá trình đánh giá và cân nhắc kỹ lưỡng. Tiêu chuẩn đánh giá phụ thuộc vào các yếu tố sau:

- Kế hoạch xử lý nợ

Ví dụ: Ngân hàng quyết định thuê dịch vụ ngoài để thu hồi hoặc bán tất cả hồ sơ nợ xấu có thời hạn hơn 360 ngày. Một chiến lược khác là bán các khoản nợ bán lẻ cho đại lý thứ ba và tự thực hiện thu các khoản nợ doanh nghiệp trong nội bộ.

Định giá danh mục nợ – xác định mức giá và cách thức định giá cho từng danh mục nợ.

Quy trình định giá được tiến hành như thế nào?

Do việc định giá khoản vay không tài sản đảm bảo gặp nhiều khó khăn hơn, khi hợp tác với các bên thứ ba, ngân hàng và các tổ chức tài chính có thể có nhiều lựa chọn trong giao dịch mua bán bao gồm thỏa thuận một mức giá cố định kèm theo xác suất tăng giá nếu mức thu vượt qua ngưỡng nhất định.

- Chiến lược của từng ngân hàng và cấp độ đánh giá rủi ro – tùy thuộc vào trình độ nhân viên, nghiệp vụ và lựa chọn của các cổ đông.

- Những thách thức về hoạt động và chi phí – phân tích lợi ích chi phí để xác định bán lại hoặc tự thu hồi sẽ mang lại hiệu quả hơn và loại danh mục sẽ được bán

- Nhu cầu thị trường / lợi ích đầu tư – xác định thị trường khả thi cho việc mua bán nợ

Vì Sao Các Tổ Chức Nên Xem Xét Việc Thoát Khỏi Tài Sản Áp Lực Nợ Đối Với Các Khoản Vay Tiêu Dùng Tín Chấp?

Mặc dù việc bán danh mục nợ có tài sản đảm bảo sẽ đơn giản hơn trong vấn đề định giá chiết khấu, nhưng khi xét đến tất cả tiêu chí trên, có thể thấy rõ việc bán danh mục tài sản vay tiêu dùng tín chấp cũng mang đến những lợi ích riêng biệt.

- Đòi hỏi ít quy trình và chứng từ hơn

- Không yêu cầu bước đánh giá/định giá tài sản thế chấp

- Ít rào cản quy định hơn và chính sách hơn

- Xử lý nhanh hơn do giảm bớt gánh nặng về quy trình và thủ tục

- Không hoặc tối thiểu hóa các giới hạn chuyển giao tài sản

- Quy trình thẩm định đơn giản hơn

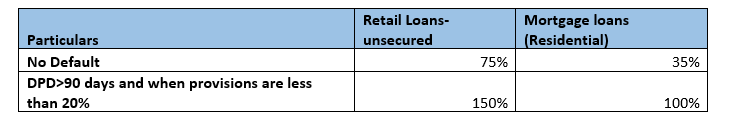

Hơn nữa, nên lưu ý rằng các khoản cho vay không có tài sản bảo đảm có tỷ trọng rủi ro được ấn định cao hơn so với các khoản cho vay thế chấp và mang đến hiệu quả về vốn cao hơn (Tham khảo bảng dưới đây dựa trên Hướng Dẫn Trích Lập Dự Phòng Rủi Ro của BIS, tháng 12 năm 2019. Ở đây chúng tôi giả định rằng danh mục cho vay có trị giá và trạng thái tương đương nhau, trọng số rủi ro đối với các khoản cho vay tín chấp sẽ cao hơn so với các khoản cho vay có tài sản bảo đảm).

Do đó, có thể kết luận việc bán danh mục nợ tín chấp giúp các ngân hàng và tổ chức tài chính sẽ giải phóng nguồn vốn hiệu quả hơn so với các khoản vay thế chấp.

Vì sao nên bán lại các khoản vay tín chấp cho đại lý thứ ba?

Khoản vay tín chấp đa số là các khoản nợ rải rác trên nhiều khu vực địa lý và số lượng người vay tương đối lớn. Việc theo dõi và thu hồi các khoản nợ này đòi hỏi quy trình kiểm soát liên tục và phần lớn được thực hiện thông qua hệ thống tổng đài điện thoại. Tại các ngân hàng và tổ chức tín dụng, những khoản vay này tốn nhiều thời gian và nguồn nhân lực để giải quyết, nhưng tỷ lệ thành công và hiệu quả mang lại không cao.

Mặt khác, nếu tỷ lệ thu hồi xuống thấp hơn ngưỡng cho phép, ngân hàng và các tổ chức tài chính sẽ phải chịu rủi ro mất lợi nhuận khi thực hiện thu hồi nội bộ. Thay vì thế, ngân hàng có thể lựa chọn bán những khoản nợ này cho đại lý thứ ba hoặc các nhà đầu tư có trình độ chuyên môn và công nghệ hiện đại hơn.

Tuy nhiên, việc xác định giá bán hợp lý cũng gây không ít khó khăn cho các ngân hàng khi giao dịch hợp đồng, đặc biệt là đối với danh mục khoản vay không có tài sản đảm bảo. Một số phương pháp sau có thể giúp xác định giá bán chính xác cho danh mục hồ sơ vay:

1) Đấu giá – tăng cơ hội bán với giá tốt nhất (đấu giá trực tiếp hoặc đấu giá hồ sơ niêm phong – cả hai phương pháp đều mang lại hiệu quả)

2) Chiến lược quản lý nợ xấu (NPL) đúng đắn nhằm hạn chế rủi ro – các ngân hàng có thể quyết định tiến hành thu hồi nợ nội bộ đối với các khoản vay quá hạn mới (DPD <60-90), hoặc thuê dịch vụ ngoài với tất cả khoản vay có DPD 60-360, hoặc bán lại danh mục sau khi DPD > 360

3) Danh mục nợ cũ hơn có mức giá bán thấp hơn: xác định điểm cân bằng giữa Dòng tiền chiết khấu từ danh mục nợ trong 8-12 tháng tới và tỷ lệ ROI trên cùng một mức giá trị nếu được sử dụng để đầu tư.

Cơ Chế Bán Nợ đối với các khoản vay bán lẻ

Sau khi xác định được danh mục cần bán và mức giá bán tương đương, ngân hàng cần thực hiện các bước sau để tiến hành quy trình cuối cùng khi bán danh mục nợ không tài sản bảo đảm.

Thị trường tài sản áp lực nợ tại Châu Á

Trong khi thị trường Châu Âu đã áp dụng hình thức bán lại hồ sơ nợ khá phổ biến, các nước Châu Á mới chỉ đang trong giai đoạn bắt kịp dần với xu thế. Tổng nợ xấu của các ngân hàng Châu Á ở mức 640 tỷ USD vào cuối năm 2018, tăng hơn 23% so với năm 2017, tuy nhiên, doanh số bán thứ cấp đối với tài sản áp lực nợ ở những thị trường này về cơ bản vẫn rất thấp. Một số thị trường lớn nhất trong khu vực này bao gồm Ấn Độ, Trung Quốc, Indonesia, v.v. trong đó Trung Quốc và Ấn Độ nắm giữ 75% nợ xấu của khu vực.

Trước cơ hội cực kỳ tiềm năng, thị trường xử lý nợ xấu còn tương đối kém phát triển với quy trình xử lý nợ xấu gặp nhiều hạn chế. Tuy nhiên, nhiều ngân hàng gần đây đã nhận thấy rõ thực trạng bất cập và bắt đầu xác định lại phương pháp xử lý hiệu quả hơn. Biện pháp thành lập các phòng ban chuyên trách quản lý nợ kết hợp quy định pháp lý chặt chẽ đang được nhiều ngân hàng triển khai áp dụng. Các quốc gia như Ấn Độ đã thiết lập cơ quan xử lý nợ chuyên trách National Company’s Law Tribunal (NCLT) như một giải pháp cấp bách cho vấn đề hiện tại.

Tuy nhiên, trong số những biện pháp được thực hiện, hầu hết các ngân hàng đã bỏ qua vấn đề xây dựng kế hoạch thu hồi nợ hiệu quả đối với các khoản vay vốn tiêu dùng quá hạn, yếu tố quan trọng góp phần đáng kể trong kế hoạch phát triển tổng thể của một tổ chức tài chính tín dụng. Ngân hàng và các tổ chức tín dụng chỉ tập trung vào khoản vay có giá trị lớn và thiếu tập trung thực hiện đối với danh mục nợ tín chấp nhỏ lẻ vốn dĩ đơn giản hơn trong quy trình xử lý và mang lại hiệu quả nhanh hơn.

Từ đó cho thấy, các ngân hàng nên chú trọng tập trung vào danh mục cho vay tiêu dùng/bán lẻ không tài sản đảm bảo, bao gồm các khoản vay cá nhân và thẻ tín dụng.

Kết luận

Thực trạng khủng hoảng tài chính đang đòi hỏi phát triển thị trường tài sản áp lực nợ hiệu quả, kịp thời. Nền kinh tế chỉ có cơ hội phục hồi khi giải quyết tối ưu các khoản nợ xấu đang chồng chất và cho phép ngân hàng giải phóng nguồn vốn bị hạn chế do khoản vay nợ quá hạn đang tăng lên vượt ngưỡng kiểm soát. Khi nợ xấu được xóa khỏi hệ thống tài chính, các tổ chức tín dụng mới có thể phục hồi lại hoạt động và tiếp tục cung cấp khoản vay, cũng như phát triển nguồn nhân lực. Tuy nhiên thực tế cho thấy, bất chấp những lợi ích này, nhiều nền kinh tế trên thế giới vẫn thiếu một thị trường thứ cấp hoạt động xứng tầm để xử lý các tài sản áp lực nợ chuyên nghiệp, hiệu quả nhất.

Thị trường mua bán nợ châu Á tuy còn non trẻ và manh mún nhưng tiềm năng phát triển mạnh mẽ do lượng nợ xấu hiện tại cao và dự kiến sẽ ngày càng tăng lên. Một trong những giải pháp hữu ích hiện nay là xử lý các tài sản đang gây áp lực về vốn nặng nề nhất, vì vậy, ngân hàng cần có kế hoạch xử lý tài sản quá hạn bằng cách đẩy mạnh và triển khai việc bán lại các danh mục nợ tiêu dùng không tài sản đảm bảo. Biện pháp này có quy trình đơn giản và tốc độ xử lý nhanh chóng hơn so với cách thức quản lý truyền thống.

International (EN)

International (EN) Indonesia (ID)

Indonesia (ID) Tieng Viet (VN)

Tieng Viet (VN) India (EN)

India (EN)