Châu Á là nơi có một trong những thị trường tiêu dùng lớn nhất và vẫn đang phát triển. Cơ hội tăng trưởng tiêu dùng trị giá 10 nghìn tỷ đô la được đưa ra khi thị trường thay đổi năng động với các góc độ tăng trưởng mới. Thị trường tiêu dùng khổng lồ cũng là chất xúc tác thúc đẩy ngành tín dụng, vốn đang cố gắng phục hồi sau khi bị ảnh hưởng nặng nề bởi sự gián đoạn do đại dịch COVID-19 gây ra.

Trong thập kỷ tới, người tiêu dùng ở châu Á sẽ chiếm hơn một nửa mức tăng trưởng tiêu dùng toàn cầu. Khi nhiều người tham gia tầng lớp tiêu dùng hơn, chi tiêu hơn 11 đô la mỗi ngày, các dịch vụ tài chính mới và sáng tạo hơn dự kiến sẽ ra đời.

Hệ sinh thái kỹ thuật số được kỳ vọng là trung tâm của ngành tín dụng và được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường tiêu dùng. Sự phát triển của các siêu ứng dụng cung cấp một điểm dừng cho một loạt các dịch vụ tài chính sẽ rất quan trọng đối với việc mở rộng thị trường tín dụng.

Trong khi các siêu ứng dụng trong lĩnh vực tài chính lần đầu tiên xuất hiện ở Trung Quốc, Indonesia, Ấn Độ và Việt Nam hiện là quê hương của một số người chơi ứng dụng ăn tối hàng đầu trong khu vực. Các ngân hàng trong các khu vực đang ngày càng tích hợp các hoạt động tài chính nhúng và các nền tảng ngân hàng như một dịch vụ khi họ tìm cách tăng cường lợi thế cạnh tranh của mình trên thị trường tín dụng.

Ngân hàng ICICI ở Ấn Độ đã tích hợp các dịch vụ ngân hàng cơ bản trên WhatsApp, do đó nhắm mục tiêu hơn một triệu người dùng kể từ khi ra mắt. Ngân hàng Nhà nước Ấn Độ cũng đã xây dựng YONO, một ứng dụng với hơn 100 đối tác cung cấp các sản phẩm tài chính khác nhau.

Xu hướng thị trường tín dụng mới nổi

Một trong những xu hướng lớn nhất trên thị trường tín dụng châu Á là sự gia tăng của các nhà cung cấp ví điện tử, nhà cung cấp thẻ tín dụng và các công ty công nghệ. Các công ty mới tham gia thị trường tín dụng đang ngày càng đưa ra các giải pháp độc đáo giúp tăng cường khả năng tiếp cận các khoản vay và vốn.

Tuy nhiên, những người chơi dịch vụ tài chính truyền thống vẫn chiếm thị phần lớn nhất trong các giao dịch trên thị trường. Lợi thế cạnh tranh của họ bắt nguồn từ thực tế là người tiêu dùng vẫn tin tưởng họ hơn những người mới tham gia kinh doanh. Khảo sát Tài chính Cá nhân năm 2021 của McKinsey chỉ ra rằng dịch vụ tài chính truyền thống tự hào về mức độ tin cậy cao nhất từ 70 đến 75%.

Sự phát triển của ngành tín dụng Ấn Độ

Hệ sinh thái tín dụng của Ấn Độ vẫn phục hồi mặc dù cảm thấy gánh nặng của đại dịch. Ngành công nghiệp gần như sụp đổ khi đại dịch làm gián đoạn các khía cạnh khác nhau của nền kinh tế đang phát triển, dẫn đến hàng nghìn người mất việc làm. Dự phòng cho các khoản nợ khó đòi trong lĩnh vực tài chính đã tăng lên vào đỉnh điểm của đại dịch do hầu hết mọi người bị thất nghiệp và không thể tái cấp vốn cho các khoản vay của họ.

Như hiện tại, ngành tín dụng Ấn Độ dự kiến sẽ tăng trưởng với tốc độ cao hơn hầu hết các nền kinh tế lớn trên toàn cầu. Sự tăng trưởng chủ yếu sẽ được thúc đẩy bởi sự thay đổi về nhân khẩu học của đất nước, tầng lớp trung lưu giàu có đang phát triển và sự gia tăng của tiêu dùng tư nhân. Tăng trưởng dân số nông thôn được xúc tác bởi công nghệ là một yếu tố khác được kỳ vọng sẽ thúc đẩy tăng trưởng trong ngành tín dụng.

Đã có một khoảng cách đáng kể trong việc tiếp cận tín dụng chính thức ở Ấn Độ trong một thời gian dài. Trong thời gian nhanh chóng, tiến bộ công nghệ đã chứng kiến các ngân hàng và các tổ chức tài chính khác phát triển các sản phẩm và giải pháp mới để lấp đầy khoảng trống.

Các sản phẩm và công cụ thanh toán mới được thiết kế để giúp mọi người tiếp cận tín dụng chính thức dễ dàng hơn đã bị cắt giảm. Trong khi tín dụng chính thức theo truyền thống bị hạn chế đối với các khoản vay mua nhà, ô tô và cá nhân, mọi thứ đang dần thay đổi.

Các tổ chức tài chính đã chuyển sự chú ý của họ sang các công cụ như thẻ tín dụng, mua các sản phẩm trả sau (BNPL) ngay bây giờ và tín dụng EMIs, tất cả trừ việc thúc đẩy tăng trưởng trong ngành tín dụng. Mặc dù quốc gia này chủ yếu là thị trường dựa vào thẻ ghi nợ, nhưng tốc độ tăng trưởng phát hành thẻ tín dụng khẳng định sự phát triển của ngành tín dụng.

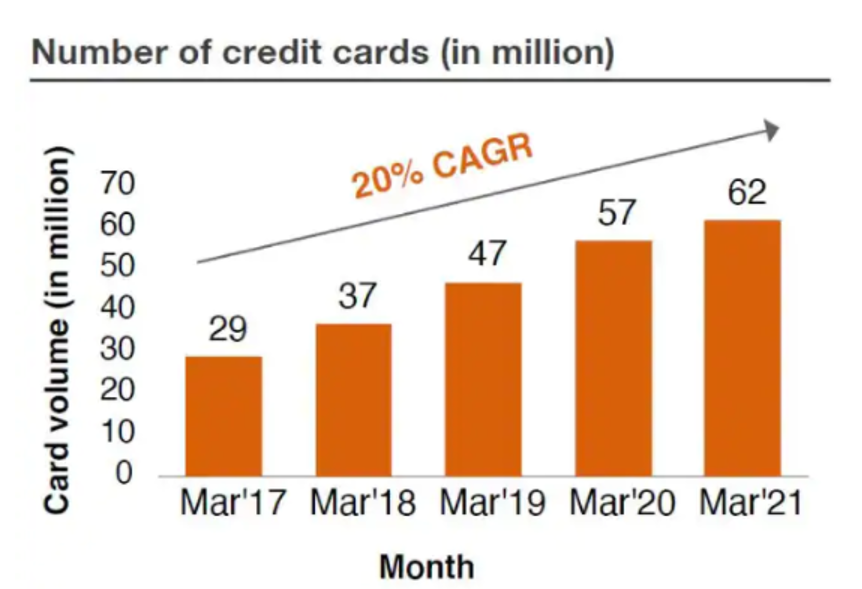

Trong bốn năm qua, phát hành thẻ tín dụng đã tăng với tốc độ tăng trưởng kép hàng năm là 20%. Số người có thẻ tín dụng tăng hơn gấp đôi lên 62 triệu đô la vào đầu năm ngoái. Trong khi đại dịch làm chậm tốc độ tăng trưởng xuống còn 7%, mọi thứ lại một lần nữa được thúc đẩy bởi việc phát hành tại các ngân hàng lớn.

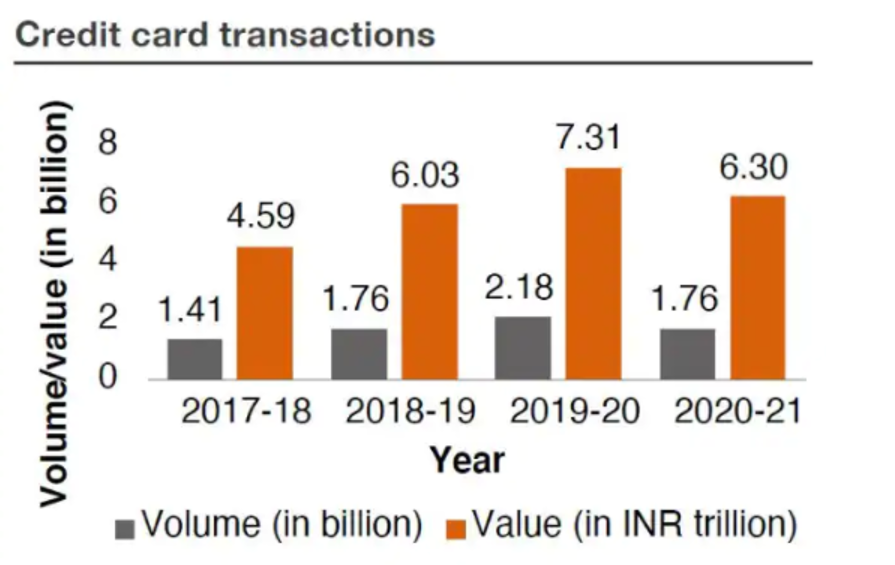

Các giao dịch thẻ tín dụng ở Ấn Độ cũng đang tăng với tốc độ CAGR 16% kể từ năm ngoái. Trong khi tốc độ tăng trưởng đã chậm lại trong nửa đầu năm ngoái, nó dường như đã tăng tốc khi năm kết thúc.

Tăng trưởng ngành tín dụng Indonesia

Ngành tín dụng của Indonesia cũng đang trong chế độ phục hồi sau hậu quả của nền kinh tế đang chịu áp lực trong bối cảnh xiềng xích của COVID-19. Hoạt động kinh doanh phục hồi là động lực thúc đẩy hoạt động cho vay trong ngành.

Tuy nhiên, không giống như Ấn Độ, nơi có thị trường tín dụng rất đa dạng, ngành công nghiệp Indonesia chủ yếu do các ngân hàng thương mại lớn chi phối. Các ngân hàng chủ yếu tập trung vào việc cho vay đối với các doanh nghiệp cấp cao nhất. Ngoài ra, các sản phẩm cho vay rất cơ bản.

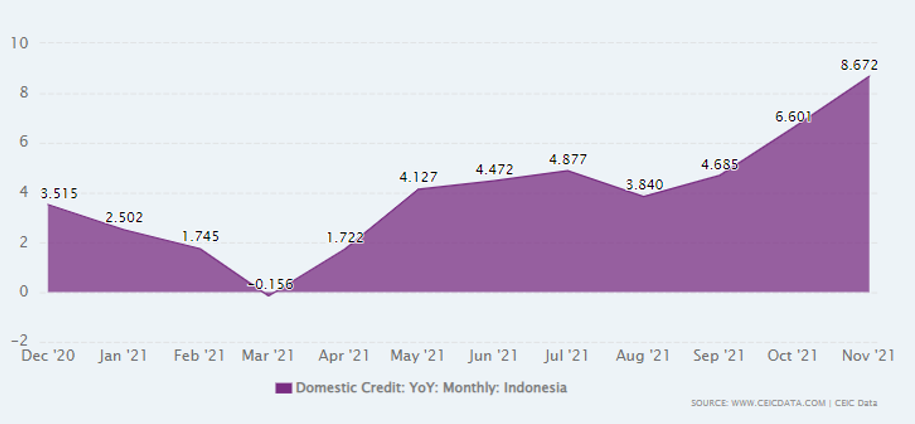

Giữa những thách thức, thị trường tín dụng trong nước đang tăng trưởng 8,7% vào tháng 11 năm 2021, đạt mức cao 511,6 tỷ USD. Mặt khác, cung tiền trong nền kinh tế đã tăng lên hơn 528 tỷ USD so với cùng kỳ năm trước.

Tăng trưởng tín dụng Việt Nam

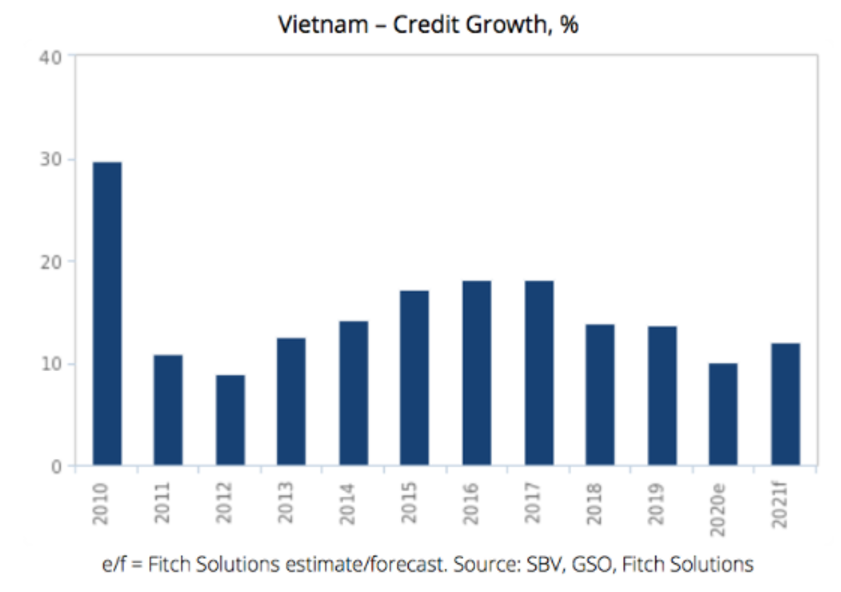

Các điều kiện kinh tế được cải thiện nhờ sự giảm bớt gián đoạn của đại dịch cũng là một yếu tố đằng sau sự tăng trưởng vượt bậc được ghi nhận trong ngành tín dụng Việt Nam trong năm ngoái. Với GDP của đất nước tăng trưởng khoảng 5%, gần gấp đôi mức tăng trưởng 2,9% được ghi nhận vào năm 2020, tăng trưởng tín dụng được cho là đã mở rộng khoảng 14%.

Fitch Solutions ban đầu dự đoán GDP của đất nước sẽ tăng khoảng 8,6% vào năm 2021. Tuy nhiên, tốc độ tăng trưởng dường như đã chậm lại do ngành du lịch không phục hồi kịp thời, đến mức trước đại dịch

Tín dụng ngân hàng tiếp tục tăng trưởng tốt hơn trong năm mặc dù quốc gia này đang đối mặt với làn sóng thứ tư của đại dịch. Sự tăng trưởng có thể là do ngân hàng trung ương của đất nước đã thực hiện chính sách tiền tệ linh hoạt hơn. Do đó, người dân và doanh nghiệp đã có thể tiếp cận các khoản vay giá rẻ từ thị trường tín dụng để tài trợ cho các hoạt động kinh tế khác nhau.

Việc Ngân hàng Trung ương chỉ đạo các ngân hàng thương mại trì hoãn trả nợ và xem xét giảm hoặc giảm lãi suất cho các khách hàng bị ảnh hưởng bởi COVID-19 cũng thúc đẩy mở rộng thị trường tín dụng Việt Nam. Năm ngoái, hơn 600.000 người Indonesia đã phải trả lãi suất cho các khoản nợ của họ với tổng dư nợ khoảng 278 nghìn tỷ đồng.

Tăng trưởng cho vay của Philippines

Năm nay, hệ thống ngân hàng của Philippines dự kiến sẽ phục hồi tăng trưởng sau hai năm tăng trưởng chậm lại do những gián đoạn do đại dịch gây ra. Fitch Ratings trong một ghi chú nghiên cứu chỉ ra rằng lĩnh vực tài chính của quốc gia này đang có dấu hiệu cải thiện.

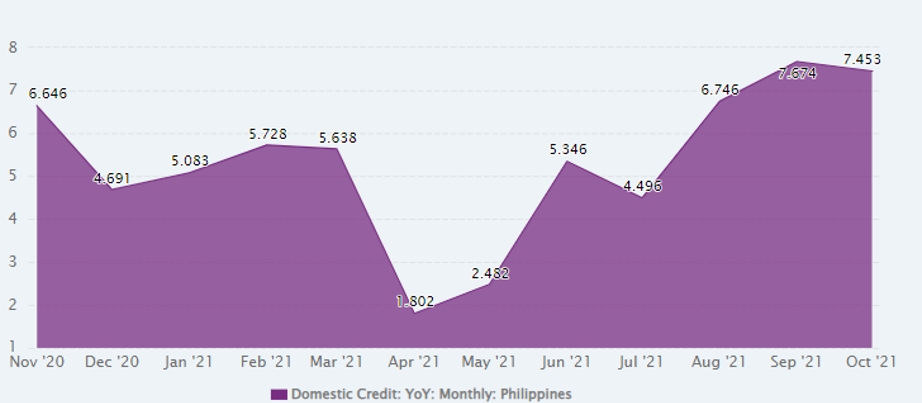

Năm ngoái, tín dụng trong nước của nước này đã tăng lên mức cao nhất là 7,5% vào tháng 11.

Tăng trưởng cho vay tiếp tục được đẩy nhanh nhờ hoạt động kinh doanh và chi tiêu tiêu dùng của khách hàng được nối lại. Tổ chức xếp hạng tín dụng kỳ vọng tăng trưởng cho vay sẽ tăng 8% trong năm nay, khẳng định mức tăng trưởng kỳ vọng của ngành tín dụng từ mức tăng trưởng dự kiến 3%.

Ngoài ra, hãng xếp hạng tín dụng kỳ vọng các ngân hàng ở Philippines sẽ đăng ký tỷ lệ tăng trưởng cho vay cao hơn khi nền kinh tế đang phục hồi nhanh hơn so với dự đoán ban đầu.

Triển vọng thị trường tín dụng Châu Á

Trong vài năm tới, thị trường tín dụng châu Á đã sẵn sàng trải qua một cuộc chuyển đổi lớn. Các xu hướng mới thúc đẩy cách mọi người truy cập và thanh toán đã bắt đầu hình thành và có hiệu ứng gợn sóng trong toàn bộ hệ sinh thái.

Người tiêu dùng không tiếp xúc

Ví như một phương tiện đang dần bị loại bỏ mặc dù đã tồn tại trong nhiều thập kỷ. Những lo ngại về vệ sinh trong bối cảnh đại dịch đã khiến hầu hết mọi người ở châu Á sử dụng hệ thống thanh toán không tiếp xúc. Cơ sở không tiếp xúc đã tăng hơn 20% trong hai năm qua, với hầu hết mọi người sử dụng ví điện tử.

Khi ví kỹ thuật số trở thành hình thức thanh toán ưa thích, thị trường thẻ tín dụng có thể trải qua một sự chuyển đổi lớn. Việc sử dụng thẻ tín dụng có thể giảm xuống khi ngày càng có nhiều chuyên gia không phải là ngân hàng chấp thuận ví điện tử, nhờ vào sự gia tăng của điện thoại thông minh.

Việc sử dụng mã QR có xu hướng dễ dàng hơn và tiết kiệm chi phí hơn cũng có thể tạo ra hiệu ứng gợn sóng đối với lĩnh vực này. Trong khi các thị trường đã phát triển đã phát triển hệ thống thanh toán bằng máy tính xách tay, hệ thống này đang dần tìm đường ở các thị trường đang phát triển như Indonesia, Philippines và Ấn Độ.

Các ngân hàng và tổ chức tài chính tích hợp hệ thống chuyển đổi kỹ thuật số mạnh mẽ sẽ trở thành những người chiến thắng lớn nhất trên thị trường tín dụng.

Thị trường được kết nối

Cuộc cách mạng kỹ thuật số đang diễn ra đang thúc đẩy sự chuyển đổi lớn, dẫn đến các thị trường được kết nối. Khả năng kỹ thuật số đã nâng cao cách mọi người mua, bán hàng hóa và thanh toán. Lĩnh vực chăm sóc sức khỏe cũng cần các khoản thanh toán từ xa khi quá trình chuyển đổi từ tiền mặt trở nên hấp dẫn.

Thương mại được kết nối cũng đã tạo ra các cơ hội doanh thu và giải pháp thanh toán mới. Nó cũng đã dẫn đến việc giảm tỷ lệ chiết khấu và thanh toán của người bán và chuyển doanh thu từ các công ty phát hành để có được.

Nền kinh tế không dùng tiền mặt

Một xu hướng tập hợp khác trong lĩnh vực tài chính châu Á là nền kinh tế không dùng tiền mặt. Trong khi tiền mặt vật chất dự kiến sẽ không biến mất hoàn toàn, việc xử lý nó dự kiến sẽ giảm trên toàn khu vực. Ở các nền kinh tế phương Tây, việc sử dụng tiền mặt đã giảm khoảng 30%.

Vai trò của máy ATM cũng sẽ giảm dần khi mọi người sử dụng thanh toán kỹ thuật số. Tiền tệ kỹ thuật số vẫn là một trò chơi lâu dài như là một phần của quá trình chuyển đổi đang diễn ra. Công nghệ sổ cái phân tán cung cấp năng lượng cho hầu hết các loại tiền điện tử đang ngày càng đạt được sức hút trong khu vực.

Liên kết xuyên biên giới

Doanh thu xuyên biên giới đang tăng lên và là yếu tố đóng góp lớn nhất cho lĩnh vực thanh toán đang phát triển của Châu Á. Từ năm 2011 đến 2019, doanh thu tăng trung bình 6%. Khi các nền kinh tế phục hồi sau đại dịch, các khoản thanh toán dự kiến sẽ tăng lên đáng kể.

Hợp nhất những người chơi khác nhau

Nhiều nhà cung cấp tín dụng đang thống trị thị trường tín dụng đang phát triển mạnh ở Châu Á. Mức độ phân mảnh của thị trường được đặc trưng bởi hơn 150 giấy phép ví điện tử đã được cấp. Tuy nhiên, với việc đầu tư mạo hiểm ngày càng khó thu hút, một số người chơi có thể gặp khó khăn để tồn tại và cuối cùng có thể bị hấp thụ bởi những người chơi lớn hơn và ổn định hơn.

Tieng Viet (VN)

Tieng Viet (VN)